黄金价格继续“疯”股票配资犯法吗。

平台采用先进的交易系统,操作便捷,实时监控账户资金变动。投资者可随时查看配资情况,及时调整投资策略。此外,平台还提供专业的客服团队,为投资者提供全天候咨询服务。

今年以来,国际金价已经几十次刷新历史最高记录,伦敦金现货累计涨幅超过30%。

国内金价也是一路走高,品牌金饰的价格基本超过800元/克。

价格不断推高,边际风险也在累积,有人想追高套利,有人等着跌下来抄底。

黄金价格并不会一直上涨,牛熊总是相伴而生。

历史上,黄金有几个比较大的周期,像小巴最近就看到嘉实财富的一篇文章,复盘了周期中的牛熊转换,小巴倒觉得挺适合大家现在看看,保持多点理性,再做决策。

文中提到,历史上黄金遭遇三次比较大的熊市考验:

(以伦敦金现货价格为测算标的 来源:嘉实财富)

1、1975年2月-1976年8月

经历了世界经济危机和两次世界大战后,各国经济发生了巨大变化。

战败国和战胜国日子都不好过,而美国的经济实力急剧增长,成为全世界最大的债权国。

黄金源源不断涌入美国,美国成为资本主义世界的盟主。

在这个大背景下,布雷顿森林体系诞生,美元和黄金挂钩,成员国货币和美元挂钩。

后来因为美国全球战略失误,黄金储备减少,国际收支持续逆差,资金外流,布雷顿森林体系瓦解。

美元和黄金脱钩,加上美国70年代经济特点——“滞涨”,短短4年时间,黄金暴涨4倍。

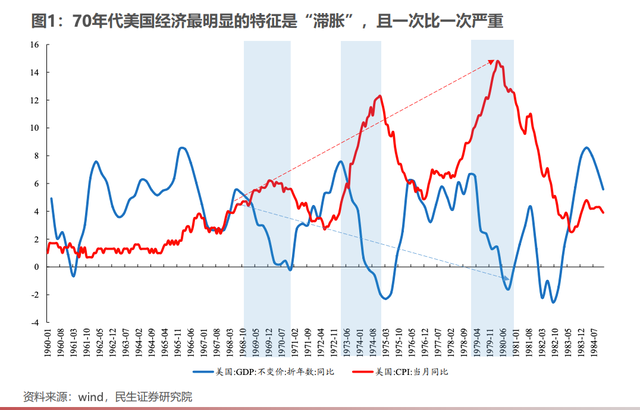

简单提一下“滞涨”,停滞性通货膨胀,指的是通货膨胀居高不下的同时,经济放缓甚至停滞的情况。

美国在1969-1980这12年间共历经了三次滞胀,分别是在1969-1970年、1973-1974年以及1979-1980年,一次比一次严重。

而黄金牛市终结是从美元信用体系重建开始的。

美元和黄金脱钩后,找到了新的锚——石油,石油甚至是比黄金更重要的支撑。

同时,福特的“保守主义经济政策“,通过削减政府开支、平衡预算和维持高利率、紧缩信贷与货币等,国内的通胀也开始回落。

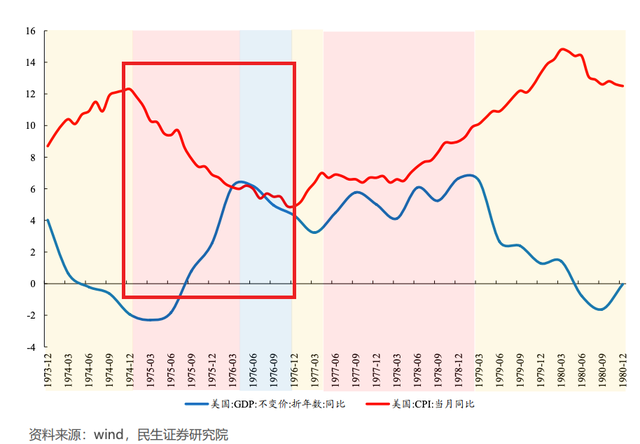

因此,1975年2月开始,黄金价格开始下降。

2、1980年1月-1999年8月

70年代末,美国迎来了最严重的一次滞涨,黄金价格飙升,又是一波牛市。

从1976年9月开始一直到1980年1月,也在4年左右的时间从104美元上涨到850美元,涨得比上一波牛市更猛。

走势转向的关键因素是通胀控制、美元强势。

随着里根上台,实施供给侧改革,时任美联储主席沃克尔控制通胀,通胀水平从1980年的13.5%大幅下降到1986年的 1.9%。

80年代,美国在世界霸主的争夺中处于领先地位,美元势不可挡。黄金迎来接近十年的熊市,期间出现过两次小的回弹。

3、2011年8月-2016年1月

21世纪的前十年,是黄金长牛的十年。

主要因素是美元走弱,比如,美联储“上不封顶”的量化宽松和一个月一万亿美元债务的财政扩张速度、全球经济危机等等。

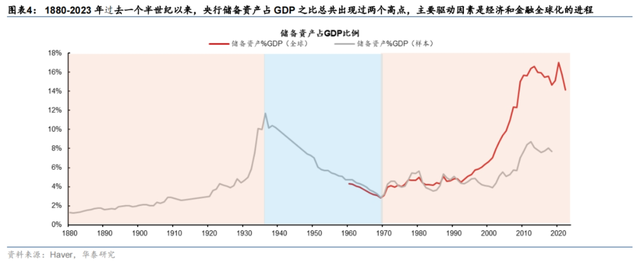

同时各国央行开始大量储备黄金,特别是08年经济危机之后,新兴市场也开始购入黄金。黄金产量有限,供需失衡。

2011年9月黄金价格创下1920.8美元/盎司的纪录高位。

随后,美国经济开始复苏,美联储逐渐退出量化宽松,美元走强,黄金显露颓势。

在2016年至今的牛市中,有一轮特殊的小熊市。

2019年,中美关系紧张,美中脱钩,制裁令一个接一个,还有爆发局部冲突的忧虑,黄金的避风港属性被强化。

中间打破牛市步伐的,是新冠疫情带来流动性冲击,黄金的避险需求让位于流动性需求,价格短暂下跌,流动性危机恢复后,金价恢复上涨势头。

俄乌冲突,各国增持黄金的步伐明显加快。

2022-2023年央行每年购金需求为1000吨左右,较此前5年的平均年购金量翻倍有余,咱们这边央妈连续18个月增持黄金,走势又牛起来了。

总结几次牛熊转换,可以看到黄金牛熊周期时间跨度长,甚至长达十年或者更久,但每一次的核心因素都不同,也就说,分析黄金走势没那么容易,除了最常见的美元信用影响之外,其他的影响因素还有相当多。

持有黄金不产生利息收入,只能通过价差获益。所以,金价涨得越高,金店倒闭得越多。

因为涨得太快了,大家未必愿意去交易,没办法倒价差,但门店的经营成本要固定支出,金店支持不下去就倒闭了。

最近的向下波动,可能反映了一定程度的获利回吐。

黄金是非常复杂的投资品,美元走势、风险系数如突发的政治事件、利率、通胀、供给、需求等都会影响价格。

美国公布了强劲的经济数据,市场调整了美联储降息的预期,美国大选结果尚未落地,黄金的走势存在太多不确定性。

黄金投资相关的建议,我们已经提到多次,如果作为避险资产,在整个投资中的比例控制在5%比较合适,但不要想着靠押注涨跌来赚钱,现在黄金已经涨到了2700美元,后面到底是往上走还是往下走,真不好说。

从另一个方面看,如果每次看到黄金涨跌潮都类似的问题股票配资犯法吗,能不能买,要不要卖,很可能就是没搞懂黄金投资的逻辑,但又想超出能力圈操作,那么亏钱是迟早的事。

文章为作者独立观点,不代表配资炒股网站观点